發布時間:2025-05-31 16:15:26 人氣:

在企業日常財務管理中,工作服定制費用的會計處理與稅務合規性一直是實務中的高頻問題。結合 2025 年最新財稅政策及會計準則,本文從分類邏輯、稅務規則、會計處理三個維度進行全面解析,幫助企業準確處理工作服定制費用計入什么科目?以及工作服費用入什么會計分錄等實務難題。

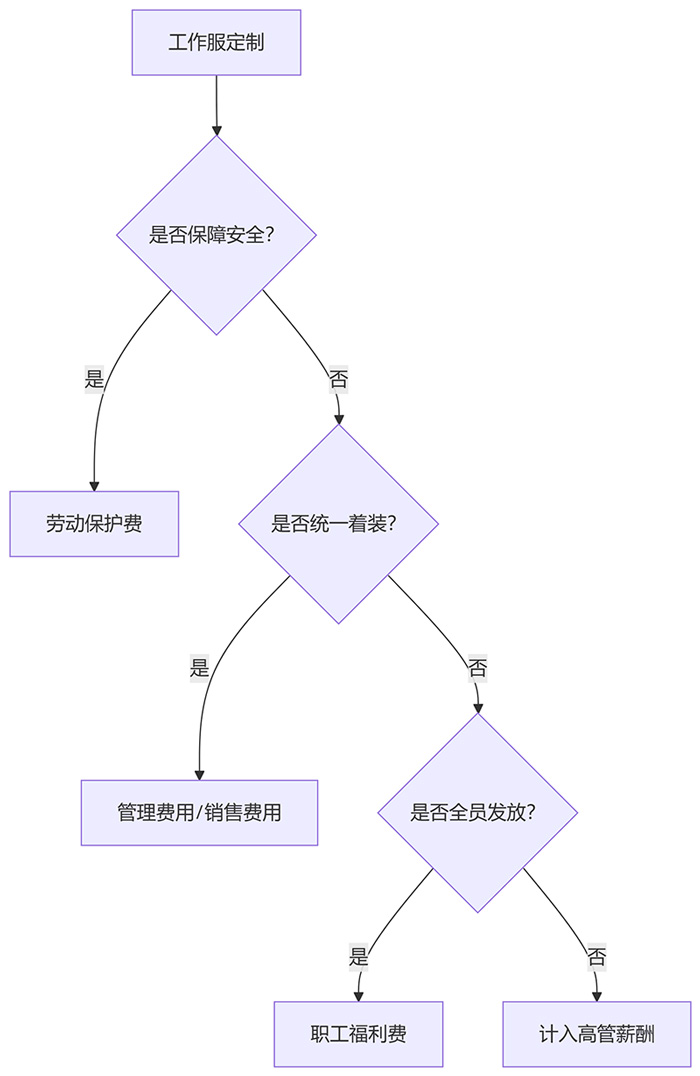

一、分類邏輯:四維度精準界定費用性質

企業需根據工作服的功能定位、發放形式、所有權歸屬、行業特性四個維度,判斷其屬于成本費用、職工福利還是勞動保護支出。例如:

功能定位:酒店統一定制的西服屬于「企業合理支出」,而汽車銷售企業為員工購置的登山服可能被認定為福利費;

發放形式:商場采購后隨機發放的工作服屬于福利,而按崗位需求定向發放的屬于勞保用品;

所有權歸屬:明確要求工作期間穿著且離職需收回的工作服,所有權未轉移,屬于成本費用;

行業特性:建筑工人的反光服屬于勞保支出,而咨詢公司的職業裝屬于經營必需費用。

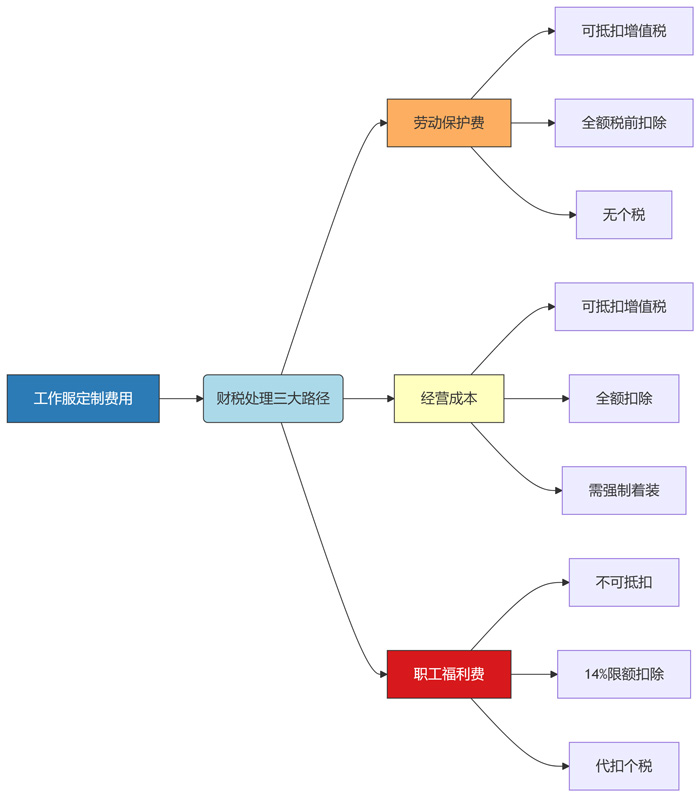

二、稅務規則:增值稅、所得稅、個稅全解析

(一)增值稅進項稅抵扣規則

1.可抵扣情形:

統一制作并要求工作時著裝的工作服(如銀行制服);

具有防護功能的勞保用品(如防塵口罩);

需滿足條件:取得增值稅專用發票,且用途與生產經營直接相關。

2.不可抵扣情形:

福利性質的工作服(如員工運動會服裝);

與工作無關的服裝(如企業年會禮服)。

(二)企業所得稅稅前扣除標準

1.全額扣除:

符合國家稅務總局公告 2011 年第 34 號規定的統一著裝費用(如航空公司制服);

合理的勞動保護支出(如化工廠防化服)。

2.限額扣除:

職工福利費性質的工作服支出,不超過工資薪金總額 14% 的部分準予扣除。

(三)個人所得稅處理

1.需代扣代繳:

福利性質的工作服(如商場采購發放的服裝),按「工資薪金所得」計稅;

以貨幣形式發放的置裝費(如員工自行購買后報銷)。

2.無需代扣代繳:

統一制作并要求工作時著裝的工作服(如律所西裝);

勞動保護性質的工作服(如建筑工地安全帽)。

三、會計處理:四情形差異化分錄示例

(一)統一制作并要求著裝的工作服

政策依據:國家稅務總局公告 2011 年第 34 號

稅務優勢:全額稅前扣除 + 進項稅抵扣

會計分錄:

借:管理費用/銷售費用/制造費用——工裝費用

應交稅費——應交增值稅(進項稅額)

貸:銀行存款

(二)商場采購發放的福利性工作服

政策依據:《企業所得稅法實施條例》第四十條

稅務限制:福利費 14% 限額 + 進項稅不得抵扣

會計分錄:

計提時:

借:管理費用/銷售費用/制造費用——職工福利費

貸:應付職工薪酬——職工福利費

支付時:

借:應付職工薪酬——職工福利費

貸:銀行存款

應交稅費——應交個人所得稅(代扣個稅)

(三)車間先采購后發放的工作服

政策依據:《企業會計準則第 1 號 —— 存貨》

核算要點:通過「周轉材料 —— 低值易耗品」科目過渡

會計分錄:

采購時:

借:周轉材料——低值易耗品

貸:銀行存款

領用時:

借:管理費用/銷售費用/制造費用——工裝費用

貸:周轉材料——低值易耗品

(四)勞動保護性質的工作服

政策依據:《企業所得稅法實施條例》第四十八條

稅務優勢:全額稅前扣除 + 進項稅抵扣

會計分錄:

借:管理費用/銷售費用/制造費用——勞動保護費

應交稅費——應交增值稅(進項稅額)

貸:銀行存款

四、實務操作關鍵點

1.證據鏈管理:

統一著裝費用需留存《著裝管理制度》及發放記錄;

勞保用品需提供《勞動防護用品配備標準》及采購清單。

2.發票合規性:

可抵扣情形必須取得增值稅專用發票,并按規定勾選確認;

福利性質的工作服應取得普通發票,避免進項稅滯留風險。

3.科目設置建議:

在「管理費用」下設「工裝費用」「勞動保護費」二級科目;

區分「職工福利費」與「非貨幣性福利」明細核算。

五、典型案例解析

案例 1:某建筑公司為工人購置安全帽

費用性質:勞動保護支出

稅務處理:進項稅可抵扣,全額稅前扣除

分錄示例:

借:工程施工——間接費用——勞動保護費

應交稅費——應交增值稅(進項稅額)

貸:銀行存款

案例 2:某酒店為前臺員工定制西裝

費用性質:企業合理支出

稅務處理:進項稅可抵扣,全額稅前扣除

分錄示例:

借:銷售費用——工裝費用

應交稅費——應交增值稅(進項稅額)

貸:銀行存款

通過以上分類標準、稅務規則及實操指引,企業可精準處理「工作服定制計入什么費用」「工作服費用入什么目錄」等核心問題,確保財務核算合規、稅務成本優化。在數字化轉型背景下,建議企業通過 ERP 系統設置「工裝費用」專項模塊,實現從采購申請、發票核驗到費用分攤的全流程自動化管理,進一步提升財稅處理效率。